総合評価

(5件)| 0 | ||

| 0 | ||

| 4 | ||

| 0 | ||

| 0 |

powered by ブクログ

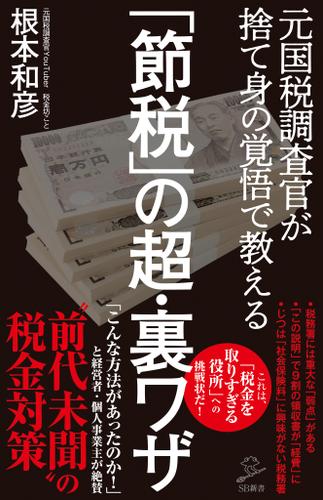

powered by ブクログ税金坊というYouTuberによる、元国税調査官の経験に基づく税務調査や確定申告のノウハウ 国家公務員は国民のために働くどころか、国民に不利益を与える行政になっているという実感を得て、正義感から節税のノウハウを説いている。 私も節税してそのお金を社会貢献のために使いたい。

0投稿日: 2023.12.21 powered by ブクログ

powered by ブクロググレーゾーンの税に対する解説が分かりやすかった。 まあこれをそのまま実行したら危ないだろうけど、読み取れたのは「この範囲なら確定申告しなくてもいい」とか言ってる際どいセミナーや動画を鵜呑みにしては駄目って事を再確認した

0投稿日: 2023.06.03 powered by ブクログ

powered by ブクログ結論 誰向けの本なのかをわかりやすく明示してほしかった。これは、サラリーマン向けではありません。「小」金持ちと中小企業の経営者向けのものです。それで私にはあまり意味ありませんでした。 また、対象者であっても、実際どうするかはちょっとわかりにくい。第6章の最後だけでじゅうぶんと思う読者も多いと思う。

0投稿日: 2022.09.25 powered by ブクログ

powered by ブクログ元国税調査官YouTuberによる節税の裏技本。税理士ではないので税務署での税務調査経験に基づく経験談がほとんどだが、参考になる部分もあった。このような経験談もただ単に税法を解説する書籍よりよほど参考にはなる。ただ「1100万円の売上げがあったとすると、110万円の消費税は、国や自治体に納めなければならない」というのは消費税について誤解を与えるので見直した方がいいだろう。 P26 そうした顔見知りの税理士が担当している会社の申告書に、仮に不備が見つかったとします。問題の箇所は2つあり、1つは社長のグレーな経費で、もう1つは税理士のミスによる不備です。 税務署員と経営者と税理士の三者面談が行われた際、税務署員は税理士と2人だけになるシチュエーションをつくります。私が聞いたのは、税務署員と税理士はタバコを吸うので、税理士を喫煙室に誘って2人きりになった、というケースでした。 そして、税務署員は、不備な箇所が2か所あり、1つは税理士のミスであると告げ、次のように続けます。 「今回の先生(=税理士)のミスは、指導事項ということにして、修正申告を行わないことにします。その代わり、社長のグレーな経費のほうは、先生から社長を説得して、修正申告をしてもらえませんか?」 税理士は、自分のミスで修正申告することは避けたいので、当然、社長を説得して、修正申告することになります。 結果的に、社長の知らないところで税務署員と税理士が "手打ち"をしたというわけです。 P119 スーツは、着用の目的がほぼ仕事用であるというのは、社会通念上、おかしくありません。 しかし、それでも経費として認められない理由は、プライベートでも使い回しができてしまうからです。 税務署員は、ココを突いてきます。 通常、洋服代の経費化はけっこうハードルが高く、芸能人、タレントといった職種でも、経費として認められないケースがほとんどです。 人前に出るのが仕事であるとして、一見、衣装代で経費化できそうな感じですが、やはり、普段でも使えるからという理由で否認されてしまいます。 ただし、例外もあり、過剰な装飾が施されたステージ衣装など、明らかにプライベートでは使い回しが困難だと思われるものは、経費として認められます。 このように、仕事用であることがはっきりとしているものは、経費として計上できるのです。 そこで、考えられる具体策としては、「洋服代の領収書をプライベート用と仕事用でキッチリと分けておく」、あるいは「クローゼットの中で、プライベート用と仕事用を明確に区別しておく」などが考えられます。 こうした証拠を用意しておけば、全額を経費にできなくても、仕事用の部分を接分した金額を経費として計上できるでしょう。 または、最初から、洋服代の5~6割を按分して経費化しておくと、通りやすくなると思います。 税理士さんによって、洋服代の経費の計上は無理だとされる場合も少なくありませんが、証拠をつくっておけば、グッとハードルを下げることができます。 P169 年間の売上高が1000万円ということは、すでに100万円の益税が発生していることになります。売上高が1000万円を超えなければ、毎年、売上高の10%は益税として残ります。 ですが、1000万円を超えてしまうと、翌々年からは課税業者となってしまうため、2年後に1100万円の売上げがあったとすると、110万円の消費税は、国や自治体に納めなければならないのです。 こうした事情を知らないで、売上高が1000万円を超えた状態で、無申告を続けた場合、もし税務調査に入られてしまうと、恐ろしいことが起きます。 税務調査に入られたら、所得税の追徴課税は避けられないでしょう。 そこに、所得税分の無申告加算税が加わります。さらに、納めていなかった消費税の返還と、その消費税分に対する無申告加算税が上乗せされることになります。 消費税は、売上高が1000万円を超えている課税業者の場合、所得が赤字であっても支払わなければなりません。逃れようがないのです。 P191 また、「自前で決算と申告をしている会社には、税務調査が入りやすくなるの か?」という質問を受けることがあります。 これはなかなか微妙な質問なのですが、基本は、税理士がやっていないから税務調査で調べるということはなく、税理士が代行している場合でも、税務調査に入る条件や動機は変わらないといえます。 しかし、実際は、自前で申告をしている個人事業主や会社に入る時期、というものがあります。それは2月から3月にかけてです。 なぜ、この時期に自前で申告をしているところに税務調査に入るのかというと、 税理士の繁忙期だからです。 2月から3月にかけては、所得税の確定申告の時期と重なるので、税理士が非常に忙しいのです。 そんな時期に税務調査に入ってしまうと、税理士の負担が過重になるので、税理士が確定申告を代行しているところには税務調査をしないようにしているのです。 税務署は、地域の税理士会とそうした“紳士協定"を結んでいることが多く、私がいた税務署でも、そういう慣行がありました。 そのため、2月から3月にかけての時期は、税務調査に入る場合は、税理士と契約していない個人事業主や会社になるわけです。 2月から3月にかけては、前述したように所得税の確定申告の時期なので、税務署も忙しいのですが、それは個人部門の話です。私が在籍していた法人部門は、それほど忙しくはありません。 税務調査の件数を稼ぐために、入ることは少なくない のです。

0投稿日: 2022.08.20 powered by ブクログ

powered by ブクログそこまで裏技といえるものがあったとは思えないが、徴税官側からの視点が随所に見られ、なるほどと思われる記載も多い。

0投稿日: 2022.01.10